De gekte op de woningmarkt is terug

Vastgoed

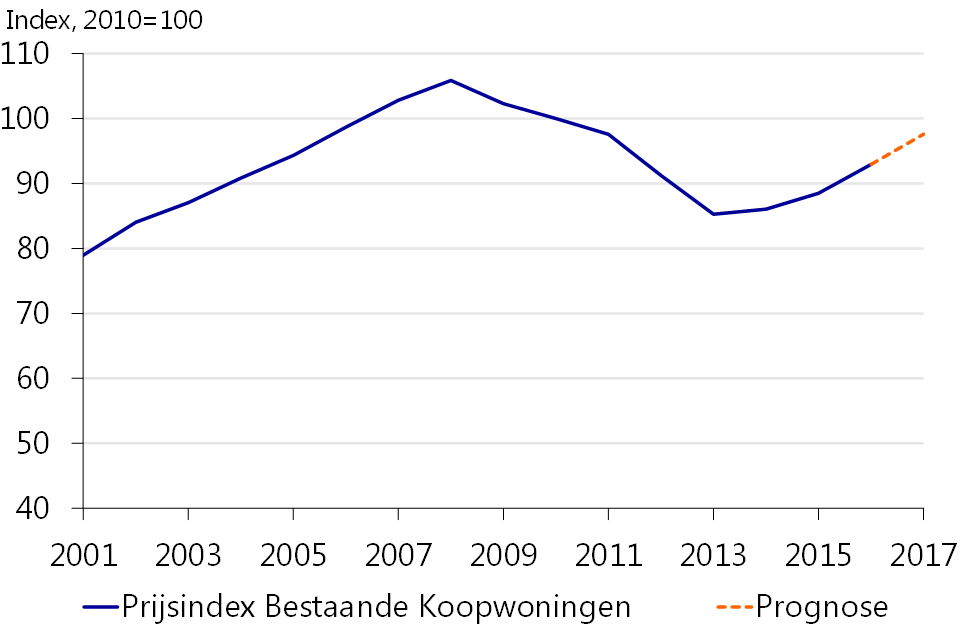

Door krapte op de markt lijkt de verwachting gerechtvaardigd dat de prijs dit jaar opnieuw omhoog gaat. Daar past één maar bij. Het aantal transacties zal niet meer zo spectaculair groeien. De sector gaat uit van 220.000 tot 230.000 verkopen en een prijsstijging van circa 5%.

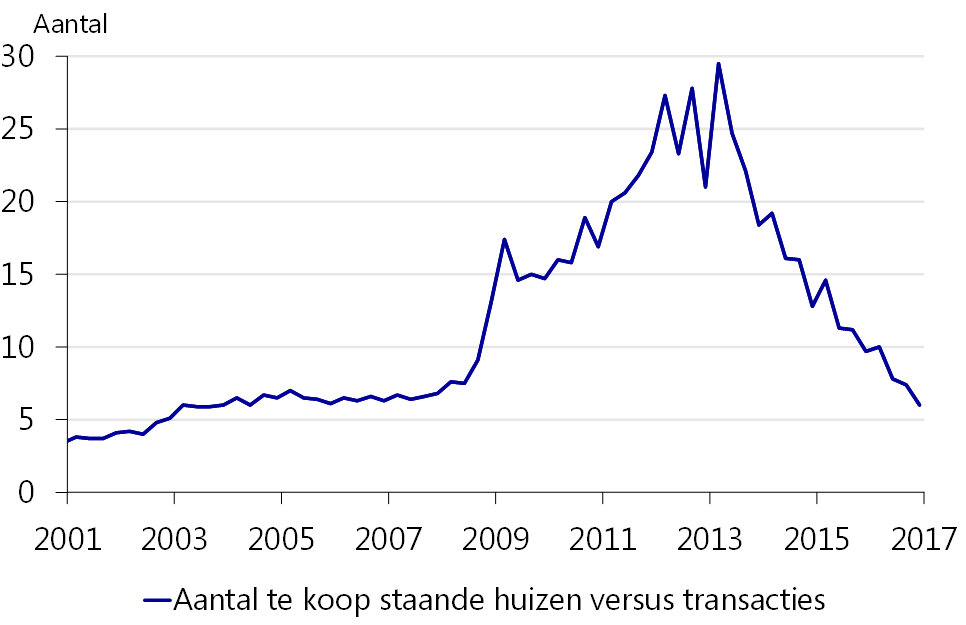

Hoewel er bijvoorbeeld volgens instellingen als de Nederlandsche Bank of de NVM nog geen gevaar is voor oververhitting, lijkt het wel oppassen geblazen. Niet alleen in Amsterdam, maar ook in de rest van Nederland is het goed merkbaar, dat er minder woningen te koop worden gezet dan er worden verkocht. Dat zorgt voor een bijzonder krappe markt. Voor elk verkocht huis staan volgens makelaarsvereniging NVM nu 6 huizen te koop, tegenover 6,3 in 2006. Onder deze omstandigheden moeten kopers steeds meer met elkaar concurreren.

In 2006 leidde de krapte op de woningmarkt tot een afname van het aantal transacties. Dat kan in 2017 ook wel eens het geval blijken. Evenals in 2006 begint de consument zich zorgen te maken over de betaalbaarheid. Daar staat tegenover dat het consumentenvertrouwen hoog is dankzij de verbeterende werkgelegenheid en de nog steeds historisch lage hypotheekrente.

De gekte op de woningmarkt wordt zeker ook bepaald door die lage hypotheekrente. Het gemiddelde tarief voor rentevaste periodes langer dan tien jaar daalde in 2016 naar 2,87%, terwijl de variabele tarieven met 1,97% al onder de twee procent gedoken zijn. Het beeld van een dalende kapitaalmarktrente zal in 2017 niet wezenlijk veranderen. Dat is te danken aan het beleid van centrale banken. Ook het feit dat verzekeraars en pensioenfondsen zich op de hypotheekmarkt roeren houdt de rente laag. De verklaring daarvoor is dat deze instellingen minder afhankelijk zijn van externe financiering omdat zij hypotheken verstrekken als belegging van de door deelnemers betaalde pensioen- of verzekeringspremies.

De bordjes op de Nederlandse woningmarkt zijn verhangen. Was het tot 2016 een kopersmarkt, nu is de balans doorgeslagen naar de verkoper. De prijzen stijgen omdat het aanbod kleiner is dan de vraag. Dat is prettig voor de verkoper, maar er zitten ook schaduwzijden aan dit verhaal. Wie verkoopt, moet ook weer kopen of huren. Opnieuw kopen betekent waarschijnlijk dat je slechter uit bent dan voor de verkoop. De prijs is hoog bij een mager aanbod. Is huren dan de oplossing. Niet als het op de conventionele manier gaat. Het aanbod op de traditionele huurmarkt is klein en daarom zijn de woonlasten bij huur hoog vergeleken bij de woonlasten bij koop. Een tussenoplossing kan zijn de woning te verkopen en weer terug te huren. Hoe dat in zijn werk gaat kunt u hieronder lezen. Het gaat hier om een praktijkvoorbeeld.

Willem en José zijn op huwelijkse voorwaarden getrouwd. Zij zijn ieder eigenaar van een woonhuis en wel in twee verschillende gemeentes. Willem heeft zijn woning, waarin het echtpaar nu woont, destijds gefinancierd met een hypotheek verkregen uit zijn onderneming. José heeft haar woning onlangs overgehouden uit de verdeling van de nalatenschap van haar moeder. Als zelfstandige heeft Willem niet kunnen zorgen voor een pensioenuitkering. José heeft steeds meegewerkt in de onderneming en heeft daarmee ook geen pensioen kunnen opbouwen. Met de twee woningen heeft het echtpaar veel vermogen, maar een laag inkomen.

Ze besluiten de woningen te verkopen. In plaats van een hogere aanbetaling op de woning waarin het echtpaar nu woont, kiezen ze voor de mogelijkheid van een zo laag mogelijke huur. Bij verkoop van de woning ontvangen ze een aanbetaling van EUR 40.000. Het deel van de aankoopsom dat ze nu niet wensen te ontvangen, wordt dan over de huurperiode (in dit geval 20 jaar) verdeeld. De huur – voor een woning met een vrije verkoopwaarde van EUR 325.000 – bedraagt in hun geval dan nog maar EUR 385 per maand. Na afloop van de periode van 20 jaar ontvangt het echtpaar het restant koopsom van EUR 220.000. Willem en José behouden zich het recht voor om ook na die periode nog in hun huis te blijven wonen. Zij betalen na afloop van de vaste renteperiode in dat geval een marktconforme huur.

De werkwijze van Thuisborg pakt niet alleen goed uit voor de verkoper van zijn huis, maar ook voor de belegger die belegt in de aankoop van de huizen. De beleggingsresultaten over het 1stekwartaal 2017 bewijzen dat!

Resultaten Certificaten Serie II

Per 30 maart 2017 is de rendementsuitkering over het eerste kwartaal afgerond van de Certificaten Serie II. De rendementsuitkering van dit product is opgebouwd uit een basis rendementsvergoeding van 0,375% per maand (4,5% per jaar) bij een looptijd van 3 jaar, en een variabele rendementsvergoeding gebaseerd op de prijsontwikkelingen van de huizenmarkt.

In onderstaande tabel wordt een voorbeeld gegeven van de rendementsuitkering van één coupure Certificaat Serie II (nominale waarde EUR 2.000; looptijd 3 jaar) over de maanden december 2016, januari en februari 2017. Bij investering in één Certificaat Serie II zou u bij de uitkering uitsluitend over het eerste kwartaal van 2017 EUR 27,10 (1,355%) aan rendement hebben ontvangen. De rendementsuitkeringen worden per de laatste werkdag van ieder kalenderkwartaal uitbetaald*.

Eerste kwartaal 2017 Basis rendement Variabel rendement Totaal %

Looptijd 3 jaar 4,5 % / 12 maanden Prijsontwikkeling huizenmarkt

December 0,375 % 0,84 % 1,215 %

Januari 0,375 % - 0,38 % - 0,005 %

Februari 0,375 % - 0,23 % 0,145 %

Totaal 1,125 % 0,23 % 1,355 %

*De

rendementen van de producten zijn gebonden aan verschillende vaste maxima per

jaar. De hoogte van de vergoeding per kwartaal voor wat betreft de component

‘Prijsontwikkelingen van de huizenmarkt’ is gebaseerd op de gepubliceerde cijfers van huizenzoeker.nl van de afgelopen 3 maanden, die voorafgaan aan de maand waarin de (kwartaal) uitbetaling plaatsvindt. Reden hiervan is dat het huizencijfer in de maand waarin de uitbetaling plaatsvindt nog niet bekend en gepubliceerd is.

Er is duidelijk sprake van een win-win situatie. Bent u geïnteresseerd in de werkwijze van Thuisborg, ga dan naar de website en bezie welke mogelijkheden er voor u zijn als verkoper en belegger: http://thuisborg.nl/

Gerelateerde artikelen

De babyboomer is de reddingsboei van de Nederlands huizenmarkt

Vergrijzing20 december 2024

Lees artikel